債務整理手続

債務整理手続に必要な費用はどれくらいかかるの?

以下の債務整理手続に必要な費用につきましては、当事務所のホームぺージの報酬表(下記リンクより直接ご覧になれます。)よりご参照ください。

債務整理手続とは?

債務整理手続は、多くの借入先があり単純に支払先が多い場合ばかりではなく、借入先が少ない場合でも、返済額が多すぎて現在の生活を圧迫しているような場合などに生活の再建を図るために行う手続きです。

その手段として代表的なものは、①任意整理、②自己破産手続き、③民事再生手続があります。以下、具体的に各手続きについてご説明します。

1. 任意整理

任意整理とは、裁判手続きによらず、債権者と交渉して返済額や返済方法について話をまとめる(和解する)ことで借金の見直しを行う手続きをいいます。

(1) 具体的な進め方

① 取引履歴の開示

当事務所の司法書士が、あなたの代理人として、あなたが借入れをしていた債権者に「受任通知」と呼ばれる文書を送

付し、債権者にあなたの借入と返済の取引履歴(借入日・返済日・金額・利率などが一覧表となっているもの)を開示してもらいます。

② あなたの正確な債務額を確定する

債権者から開示された取引履歴に従って、再度利息制限法(お金を貸すときの利息 (利率)のルールを定める法律)により引き直し

計算をし、あなたの正確な債務額を確定します(※再計算を行うのは、長期間いわゆる「消費者金融会社」等と借入れ・返済を行ってきた場合、

当初の利率が利息制限法を上回る利率であるケースが多いためです。これにより、残債務額が減少し、場合によっては完済・過払い金(「過払い金」の詳しい ご説明はこちら)も出ることがあります。)。

③ 債権者との交渉

その後、②の額に基づき、担当司法書士が債権者に交渉し、あなたが返すべき金額について確定(場合によっては減額し

てもらう、過払い金が出たら返還してもらうなど)させ、お話をまとめ、併せて返済方法についてもお話をまとめます。

(2) この手続きのご注意点

① 前提として、現在お勤めしているなど定期的な収入が見込める方ではないと選択するには難しい手続きです。

② 現在お勤めの方などで定期的な収入が見込める方でも、あなたの今残っている債務の額を、あなたの毎月の弁済原資

(一般に、住居費を差し引いたあなたの手取り収入の3分の1)で割って36回以内でなければ、債権者との合意を得ることは、困難を要

するといえます(※36回以内であれば、3年以内で完済となるので債権者側も受け入れやすいのですが、3年を超えると延滞のリスクが大きくなるため、

交渉が難航するケースが多いです)。

③ 以下の手続きにも共通することではありますが、あなたが債務整理を受けている旨の情報がいわゆる「事故情報」(いわ

ゆるブラックリスト)として信用情報機関に登録されます。これに登録されると、最大10年(一般的には5年から7年)は、後

に新たに融資を受けようと考えている場合、融資を受けることができなくなります。

2. 自己破産手続き

「自己破産手続き」とは、債務者(=お金を借りた人)の債務が多額に上り支払不能となった場合、最低限の生活用品などを除いたすべての財産をお金に替えて、全債権者に債権額に応じて公平に分配し、返済することを目的とする裁判上の手続き(「破産手続」といいます)を債務者が自ら申し立てることをいいます。

(1) 「自己破産」の流れ

よく「自己破産」と聞くと、「借金がゼロになる!」というイメージがあると思います。

しかし、実際には、「自己破産」を申し立てただけでは借金にゼロにならないのです。借金をゼロにするためには、「免責許可決定」という責任を免除するための手続を行う必要があります。したがって、自己破産の最終目標は、この「免責許可決定」を得ることにあります。

具体的な手続は以下のように進みます。

① 裁判所に自己破産の申立てを行います(※多くの場合は、財産がない場合がほとんどなので、「同時に破産手続を終了す

る旨の決定もしてください」という旨の申立てと免責許可手続の申立ても同時に行います)。

② ご依頼者様ご本人が裁判所に呼び出されて、申立書に記載した内容に従って裁判官と面談を行います。

③ 破産手続開始決定が下ります(※多くの場合は、同時に破産手続を終了する旨の決定も行われます)。

④ 裁判所から、破産手続後の生活状況や収支状況を記載する書類が届きます。

届いた書類に記入して、提出期限までに提出します。

⑤ 特に問題がなければ、免責許可決定が下ります。

(2) このお手続きのご注意点

① 債務者に免責不許可事由(免責を許可しない事情)がある場合には免責されない場合があります。

法律上、免責不許可事由は以下のように定められています。

○ 財産隠しなど自分が所有している財産を不当に減少させた場合

○ 著しく不利益な条件でお金を借り入れたり、買取商品を処分した場合

○ 一部の債権者にだけ借金を返したり、担保を差し出した場合

○ 浪費・ギャンブルによって過大に借金を増やしたり、財産を減少させた場合

○ (破産手続の原因となる事実があることを知りながら)積極的に嘘をついて信用取引を行い財産を取得した場合

○ 虚偽の債権者名簿を提出した場合

○ 裁判所が行う調査において、説明を拒んだり嘘の説明をした場合

○ 既に免責許可決定や民事再生等を行っているのに、7年を経過しないうちに免責許可手続を申し立てた場合

○ 破産手続・免責許可手続での説明義務違反があった場合

② ご依頼者ご本人様に少なくとも1回は裁判所に出向いていただく必要がございます(※申立地が仙台地裁本庁の場合)。

③ 任意整理手続と同様、信用情報機関に「事故情報」(いわゆるブラックリスト)として登録されます。

④ 破産者であることで、なることができない職業があります。具体的には、弁護士や司法書士などの専門職や警備業者

や警備員などです。(※ただし、免責許可を受けて確定すれば、資格制限が取れます(「復権」といいます)。)

⑤ 自己破産手続きは、すべての財産をお金に換えるので、お金に換える価値のある物(不動産や株式など)はすべて強

制処分されます。(※ただし、家財道具など生活に最低限必要なものは守られます。)

⑥ 国の税金の支払義務や給料支払義務などについては、免責の対象外となります。

3. 民事再生手続

民事再生手続とは、負債の総額が5000万円以下で、将来継続的に又は反復して収入を得る見込みがある場合に利用することができる手続です。破産申立てとは異なり、全部の借金がゼロになるわけではなく、借金額が最大で5分の1となります。その額を3年で分割払いをすれば残額は免除されるいう手続きになります。その代わりに破産申立てとは異なり、資格制限が発生するわけでもなく、免責不許可事由がない、「住宅資金特別条項」というものを利用すればマイホームも手放さずに済むといったメリットもあります。

(1) 具体的なお手続きの流れ

① 地方裁判所(仙台の場合は仙台地方裁判所)に民事再生の申立てをします。

② ご依頼者ご本人様が裁判所に呼び出されて、裁判官と面談を行います。

③ 再生手続を始める旨の決定が裁判所から下ります。

④ 民事再生案を作成し、裁判所に提出します。

この段階で、どのような再生手続を行うか詳細に検討することになります。基本的には、「小規模個人再生」という個人

債務者を対象とした手続を利用することになるでしょう。持ち家がある方は、再生計画に「住宅資金特別条項」を設け、住

宅ローンと並行して返済する手続も検討する必要があるでしょう。

⑤ 再生計画の認可

裁判所に再生計画が認可されれば、再生計画にしたがってご返済を行います。

(2) この手続きのご注意点

① 民事再生では、どの手続でも最低弁済額(免責を受けない最低限度の支払義務)が定められています。最低弁済額を3年

(最大で5年)は分割して支払なければなりません。

例

・小規模個人再生:最低額は100万円以上でそれを超える場合は、債権額の5分の1以上

(債権額が3000万円を超えるときは10分の1)

② 継続的又は反復して収入が入る見込みがある方でないとご利用ができない手続きとなります。

③ 負債が5000万円を超える場合にはご利用ができない手続きとなります。

④ 任意整理手続・破産申立て手続と同様、民事再生を受けたことがいわゆる「事故情報」として信用情報機関に登録され

ます。

⑤ ご依頼者ご本人様に少なくとも1回は裁判所に出向いていただく必要がございます(※申立て地が仙台地裁本庁の場合)。

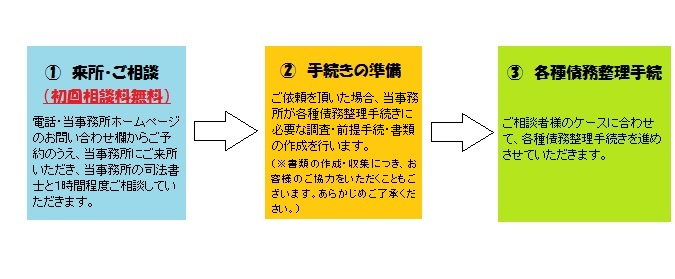

当事務所に各種債務整理手続きをご依頼される場合の流れ

1. 来所・ご相談(ご依頼)

まずは、当事務所にご予約の上お越しいただき、負債が大きくなってしまった経緯や、返済状況や現在の正確な負債状況・債権者についてお話いただきます(※ご相談に約1時間程度のお時間を頂きます。初回相談料は無料です。)。その上で、当事務所の司法書士がご相談者様のケースにあった債務整理手続をご提案させていただきます。

手続の内容等にご納得いただき、当事務所にご依頼になる場合には、当事務所の司法書士と契約していただき、正式に受任いたします。

2. 手続きの準備(必要書類の収集、申立書の作成)

正式にご依頼された場合、当事務所の司法書士が各債権者に「受任通知」を送付します。そして、債権者から現在の負債の残高と詳しい取引履歴を開示してもらいます。

貸金の債務(キャッシング残高)がある場合には、利息制限法の定める法定利率に引き直して再計算をし、正確な負債の残高を把握します(ここでいわゆる「過払い金」が発生することもあります。)。※長期間借入れを繰り返していた方の場合、当初の貸金については、利息制限法の定める利率以上での貸付を行っている場合が多く、このような貸付は無効となると考えられているためです。

そして、債権調査が済んだところで、破産申立て手続や民事再生手続を行うとなれば、申立書を作成いたします(※ご依頼者様にも書類の収集・書類の作成にご協力いただくことがございます。ご了承下さい。)

3. 各種債務整理手続

次に、各種債務整理手続に移行します。任意整理の場合は債権者との交渉を行い、他の破産申立て手続や民事再生手続については、裁判所と手続を進めてまいります。(※自己破産手続きや民事再生手続において、裁判所から呼び出しがあった場合には、ご依頼者ご本人様に直接裁判所に出向いていただきます。ご了承下さい。)